继爱奇艺和B站赴美上市之后,芒果TV在A股上市的脚步又近了。

昨日晚间,上市公司快乐购发布并购重组修订草案,再次向115亿打包并购重组快乐阳光互动、天娱传媒、芒果影视、芒果娱乐和芒果互娱5家公司发起冲击。

这是在2017年11月份的初步草案基础上推出的修订版,此前版本的方案已经得到中宣部的肯定,结合这次修订稿的增加交易细节来看,湖南卫视“芒果系”5家公司整体上市是大概率事件。

受这一利好消息的刺激,快乐购周一开盘大涨,上涨幅度达到5%,股价突破42元每股,若按并购重组方案顺利通过后的总股本计算,快乐购市值已超430亿。

115亿元打包收购5家公司,芒果TV2017年扭亏为盈

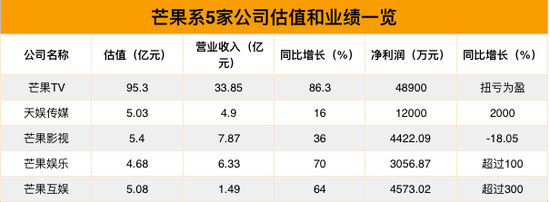

这次快乐购115亿元打包重组芒果系5家公司,估值、业绩等情况都不一样,需要一个一个分析。

第一个也是最受关注的公司当属快乐阳光互动,也就是芒果TV的运营实体,在目前视频网站属于第二梯队,实力远不如优爱腾三家,目前快乐购给芒果TV的估值是95.3亿元,相比于其B轮投前的120亿估值,低了约20%。

在业绩方面,芒果TV终于在2017年实现扭亏为盈。根据资料,芒果TV2017年营业收入33.85亿元,相对于2016年的18.17亿元,增长幅度高达86.3%。

而在净利润方面,芒果TV终于扭亏为盈,2017年实现净利润4.89亿元,相比于2016年同期的亏损6.9亿元,其中最大的收入来自于广告收入,占总营收的近40%。

还有一个比较受关注的是天娱传媒,这曾经是拥有周笔畅、张靓颖、尚雯婕、张杰、郑爽、魏晨等上百位艺人的经纪公司,目前估值5.03亿元。

2017年实现营业收入4.9亿元,相比于2016年的4.21亿元增长约16%;实现净利润1.2亿元,相比于2016年增长将近2000%,艺人经济收入为最主要的收入,占到总营收的52.48%。

其他三家公司芒果影视、芒果娱乐和芒果互娱都不是特别出名,他们主要都是为湖南卫视服务的,比如芒果影视、芒果娱乐业务高度重叠,都是生产影视作品卖给湖南卫视,而芒果互娱则致力于将湖南卫视旗下影视IP游戏化。

这三个公司分别估值5.4亿元、4.68亿元和5.08亿元,相差不是很多,没有太大的核心竞争力,价值并没有芒果TV和天娱传媒大。

关联交易量巨大,严重依赖湖南卫视

因为这五家公司背后的实际控制人都是芒果传媒,最终穿透之后它们的实际控制人都是湖南卫视。

因此这5家公司和湖南卫视的关系就像是太阳与地球等行星的关系,湖南卫视作为他们的核心,芒果TV、芒果影视等公司就是围绕湖南卫视运转的,他们共同构成了马栏山的娱乐帝国。

这5家公司对于湖南卫视都是高度依赖的,产生了大量的关联交易,这也是本次交易最为人诟病的地方,这五家公司的独立性到底有多少?

湖南卫视基本上和这五家公司都发生着双重的关联交易,即一方面这5家公司生产影视剧或者栏目卖给湖南卫视,形成销售收入的关联交易;

另一方面湖南卫视的其他节目版权都会卖给这五家开发,比如芒果互娱从利用湖南卫视的影视IP开发成游戏,这样就形成了采购成本的关联收入,其中间关系十分复杂。

从销售收入角度举例来说,芒果TV与湖南卫视等形成了高达9亿元的销售关联收入,金额最大,但是如果从绝对比例上来说,芒果影视的销售关联交易占到其营业收入的85.97%,几乎完全依赖于湖南卫视的关联交易。

如此多的企业之间复杂的关联交易是注入上市公司之后,湖南卫视必须要面临的一个难题,如果处理不好很容易给自己 “埋雷”。

快乐购已达430亿元,还有巨大的上涨空间

从这个草案发布的2017年11月份开始,上市公司快乐购就因为这一利好股价一路狂奔,从最初的2017年11月21日复牌价22.24元每股上涨到2018年3月30日收盘时的40.37元每股。

期间更是一度高达44.33元每股,股价上涨接近100%,快乐购的市值也从80多亿上涨到现在的160亿元,未来还有进一步上涨的空间。

根据信息,目前快乐购的总股本为4.01亿股,本次购买5家公司需要支付总计5.87亿股股票对价,这意味着仅这一块的总股本就达到9.88亿股。

在本次并购重组的同时,快乐购还会募资20亿元用于收购以及日后业务的发展,根据配套融资一般的20个交易日股价九折行业惯例来说,每股定价会低于20元,这就需要再增发1亿股股本。

这意味着交易一旦完成,快乐购的总股本将会达到10.88亿股,如果乘以目前40.37元每股的单价,则意味着交易完成之后快乐购的股价达到440亿元。

现在这个估值有没有到顶呢?

还没有,目前5家公司2017年的净利润总和约为9.31亿元,2017年快乐购的净利润为7253.74万元,数字相加得出的总净利润为10.04亿元。

这个市值除以净利润水平,得出超过43倍的市盈率,这在传媒股公司中,市盈率中等水平。

考虑到湖南卫视内容制作、营销的整体实力,以及目前A股上稀缺的视频网站标的,这个市值还有上涨的空间。