海底铹火锅 中新经纬 王潮摄

中新经纬客户端5月17日电 在呷哺呷哺和颐海国际相继赴港上市后,海底捞或成为又一家在港股上市的内地火锅企业。

5月17日,海底捞国际控股有限公司(“海底捞”)在港交所递交上市申请,高盛和招银国际为联席保荐人。

海底捞招股书

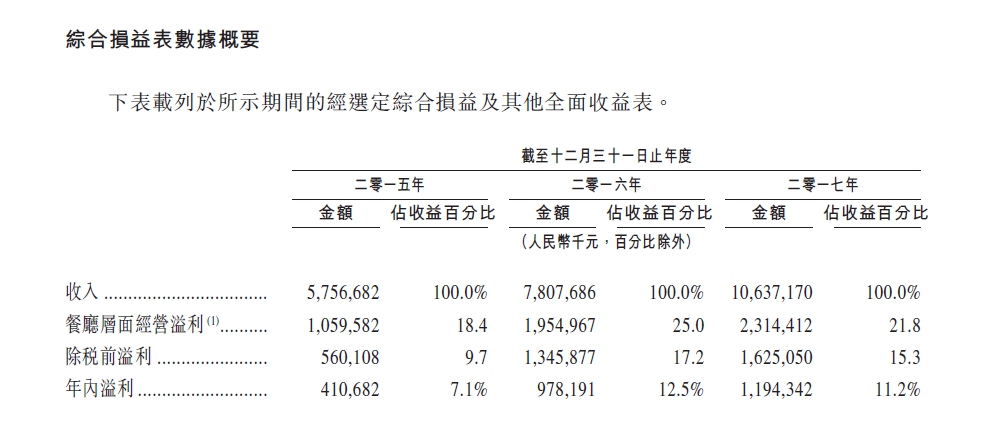

据海底捞招股说明书,2017年营收总额为106.37亿元,同比增36.2%。收益由2015年的57.57亿元按35.9%的复合年增长率增至2016年的78.08亿元,并进一步增至2017年的106.37亿元;年度利润由2015年的4.12亿元增至2017年的11.94亿元,复合年增长率为70.5%。海底捞的整体翻台率由2015年的每天4.0次平稳增加至2016年的每天4.5次以及2017七年的每天5.0次。

海底捞预期2017年至2022年中国餐饮服务市场继续以复合年增长率9.6%保持稳步快速增长,2022年总收入将达到62800亿元。

公开资料显示,四川海底捞餐饮股份有限公司成立于1994年,公司总部设于北京,是一家以经营川味火锅为主、融汇各地火锅特色为一体的大型跨省直营餐饮品牌火锅店,创始人为张勇、舒萍夫妇。

招股书显示,海底捞拥有及经营的餐厅数量达320家,包括中国内地的296家餐厅以及24家位于台湾、香港、新加坡、韩国、日本及美国的餐厅。

海底捞于2015年、2016年及2017年,分别宣告派息2700万元、10.14亿元及7.52亿元。于二零一八年五月宣派股息8880万美元(相当于约人民币5.98亿元),其中1940万美元(相当于约人民币1.31亿元)已于最后实际可行日期派付。

海底捞表示,日后股息宣派未必反映过往股息宣派并由董事会酌情决定。董事会日后可于考虑经营业绩、财务状况、现金需求及可用性以及其当时可能认为相关的其他因素后宣派股息。受限于上述限制,董事预期,日后可能不时派付总金额为本公司权益持有人应占溢利约20%的股息。无法保证我们将能按董事会的任何计划所载数额宣派或分派任何股息,甚至根本不能宣派或分派任何股息。

尽管海底捞在招股书中没有披露拟募集资金金额,但4月12日路透社报道称,海底捞募集资金为6亿至7亿美元(9.16亿新元),以推动该品牌的全球化进程。

事实上,自2011年起,有关海底捞筹备上市的消息就层出不穷,今年年初,海底捞董事长助理叶鹏曾对媒体回应:“我们一直有IPO的打算,在等合适的时机。”

2016年7月,海底捞的独家底料生产商颐海国际赴港上市,其前身为海底捞成都分公司,张勇、舒萍夫妇为颐海国际实际控制人,直接持股35.59%,并通过合计持股68%的静远投资间接持有颐海国际50%的股份。

中国食品产业评论员朱丹蓬此前接受媒体采访时表示,火锅底料生产相对于餐饮服务而言,投资者承担的风险更小,而其上市融资后就有了更大的资金池,符合风险最小化、利润最大化原则。(中新经纬APP)