港股上半年处于持续的弱势当中,背后原因除了海外政治经济局势扰动以外,核心原因是2017年三季度以来工业数据、投资数据和社融数据的走弱。我们认为宏观基本面的疲软并非终端需求不好所致,而是工业企业内部的结构性失衡使然。

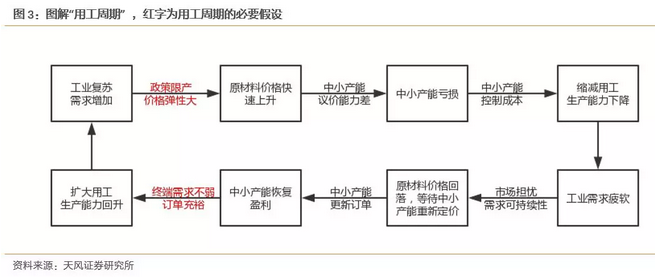

工业需求短周期的走软实际上是中小产能还未将价格传导到下游,削减用工引发的。而只要订单价格更新,企业恢复用工,那么基本面自然会修复。但是短期我们还没有看到开工复苏的证据,大市短期难言修复。

大市短期难言修复

本轮工业需求走弱的根源:用工周期下行

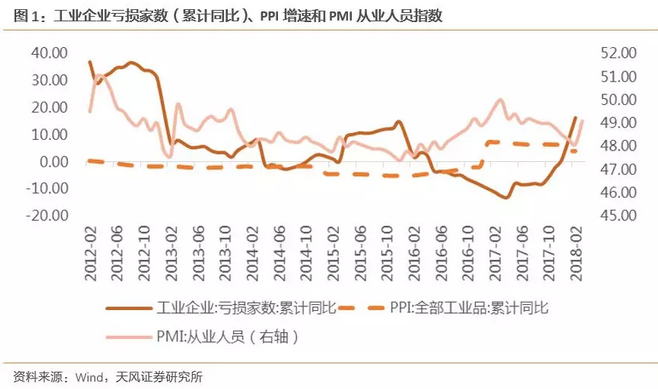

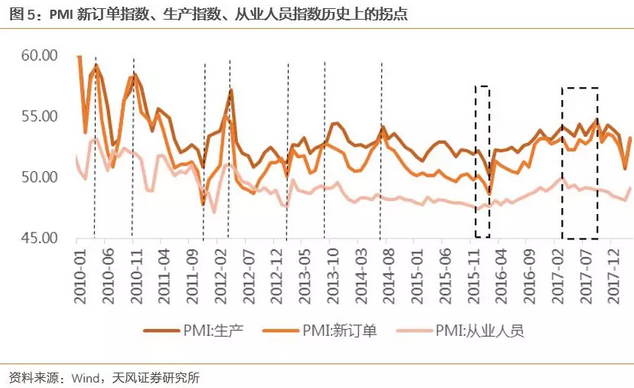

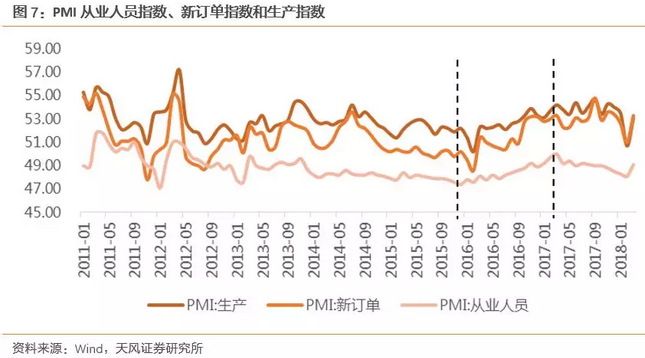

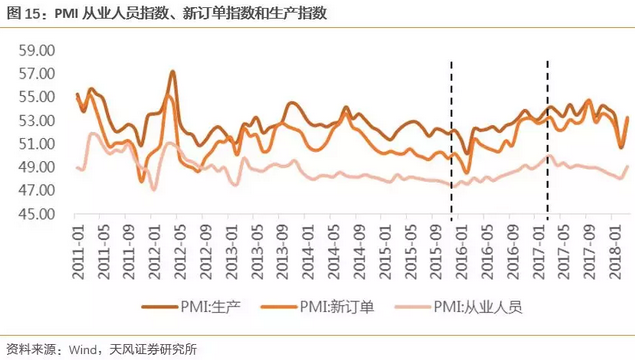

近期工业数据的走弱,包括制造业PMI、工业增加值、工业企业收入增速,以及制造业固定资产投资等,并非受终端需求所致,而是因为部分企业出现亏损,无法承接订单导致的。这部分企业的议价能力较差,订单价格更新较慢,导致原材料价格的上涨无法顺畅地传导下去,部分企业甚至会出现“干一单,亏一单”的情况。为了应对成本冲击,企业不得已削减用工,并尽力完成订单。我们看到,企业亏损数的拐点和PMI从业人员指数的拐点同时发生在2017年2季度。

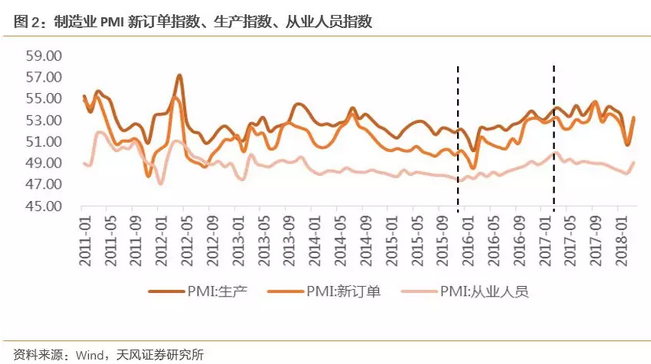

这一努力在2017年第四季度被打破。我们看到,随着PPI增速持续维持在高位,企业亏损数开始快速增加,2018年2月企业亏损数一度扩大近20%,而用工指数也持续下降。随之而来的是PMI新订单和生产指数在2017年4季度开始拐头向下,说明制造业的订单向下很可能受到了企业亏损和用工不足的影响。

这便是我们说的用工周期的衰退期:原材料的价格在政策性限产的环境下,表现出非常大的弹性,在出清尚未结束,幸存的制造业企业逐步恢复正常投资的过程当中,生产能力的好转导致价格迅速上升,引发中小产能的亏损,导致中小产能控制用工数,导致生产能力和承接订单能力的降低,工业的投资和生产出现放缓、引发复苏的放缓。

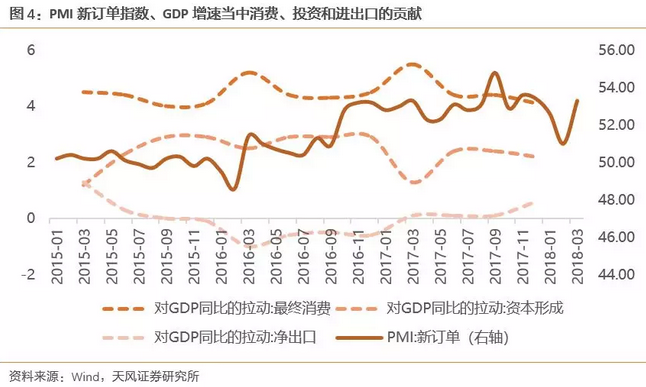

经过近期的沟通,我们发现,多数投资者认为工业生产的放缓是终端需求放缓导致的,事实并非如此。我们从两个角度来交叉验证本轮工业生产的变化和终端需求的变化并无关联。

第一,终端需求的变化节奏跟工业订单的变化节奏完全无关,我们看不出来到底是消费、投资还是净出口在驱动订单的变化。

第二,终端需求驱动订单变化的传导路径是:订单和生产变动领先或者同步于用工的变化,历史上大都如此,而本轮复苏明显是用工领先订单和生产的变化。所以可以断言,本轮工业复苏放缓是用工周期所致,并非终端需求驱动。

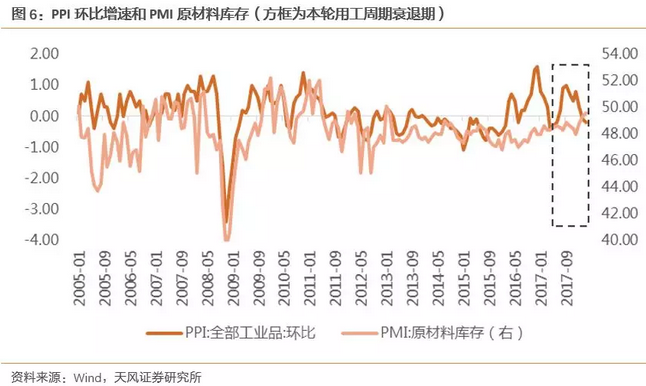

下一轮用工周期修复无需来自终端需求的惊喜,只要订单价格更新,价格传导至下游,企业恢复盈利,工业订单自然出现修复。我们发现,在本轮订单下行的过程中,原材料库存并没有出现趋势性下行,而这并不能用涨价来解释,因为历史上原材料库存的变化和PPI的环比变化高度相关,这表明部分企业在用工周期的衰退期依然能看到充裕的订单量,只是苦于没有足够的毛利率来支撑生产,所以预先购入了库存。

虽然用工出现较为明显的回暖,但是我们认为企业的生产能力并不会马上回暖。

首先,根据历史经验,用工的拐点领先订单的拐点大约一个季度以上,如果这一轮用工的拐点的确发生在3月的话,那么新订单的拐点至少在三季度才会看见。

其次,制造业恢复生产的进度是由生产线上的短板决定的(即那个环节最缺人,那么哪个环节缺人的状态决定了整个生产线的利用率),而招工往往不是顺利推进的,总会在生产线的某个地方出现卡壳。从企业决定增加招工,到生产线能够满产运行,往往需要一定的时间。

什么数据可能在短期内维持弱势?

首先,用工周期衰退的背后是企业接订单和生产能力的下滑,所以制造业PMI的新订单指数和生产指数可能都会继续偏弱。因为二者占PMI的权重较大,所以制造业PMI也可能继续走弱。

其次,商品的价格往往是由需求决定的,而本轮订单的走软同样会影响到工业原材料的价格。我们认为短期工业原材料容易出现去库存的进度低于预期甚至库存意外增加的情况,致使原材料价格承压。

和制造业PMI同步变化的,便是工业增加值数据。我们认为工业增加值可能依然维持弱势。

用工的下行同样会影响到制造业投资。制造业人均资本开支大体维持恒定,这是因为设备总需要对应的工种进行操作才能运营。所以我们看到制造业投资增速的变化同样和PMI从业人员指数的变化相关。并且根据各国的经验,人均资本性开支长期维持在一个固定范围之内,所以前期用工的疲软还会持续影响制造业投资疲软一段时间。

没完全反映的风险:名为“衰退”的假摔

我们认为市场可能会对全年的经济走势较为悲观,并且悲观的情绪会在二季度持续发酵。根据我们路演得到的反馈,部分投资者认为,在消费、地产投资和出口都看不到向上的驱动力的时候,制造业也难以看到向上的动力。虽然我们认为工业会在用工周期修复之后,出现超市场预期的修复。然而,在这轮修复之前,我们依然需要小心市场对经济走弱的担忧。

而对于大市来说,如果投资者看不到经济修复的驱动力,那么指数将很难维持在相对较高的估值水平,因为制造业投资和ROE的疲软将使得银行的ROE难以持续扩张。而工业生产的疲软也会影响能源的需求。目前恒指和国指的估值都出现明显的回落,背后则是逐渐累积的对经济基本面的担忧。因为2017年的估值整体高于2011年-2014年的估值水平,并且当时的估值对应的便是去产能的衰退阶段,所以我们认为指数依然还有下行空间,不排除恒指回落到10xPE(当前11.5xPE),国企指数回落到7xPE(当前7.8x PE)的可能。

短空长多:从用工周期的角度来看

虽然短期的风险不容小觑,但是我们已经寻找到用工周期修复的蛛丝马迹了。三月份的用工指数大幅反弹,而三月份又是开工季,这表明企业可能已经纷纷更新了订单价格,下一轮复苏有望在三季度开始出现。而长周期来看,制造业还在出清的下半场,短期内工业的修复完全是自然修复,不需要终端需求的增量贡献。

用工周期恢复的时点在哪里

工业需求短周期的波动主要受到毛利率较低的中小产能影响,中小产能能否复工主要看原材料成本是否能够顺利传到下去。虽然不同行业的厂商跟下游厂商和零售商签订的订单时长不一样,但春节复工之后往往是更新订单较为集中的时点,所以三月份的亏损企业数是否边际收窄,对我们判断下一轮用工周期是否能够复苏非常重要。

根据从业人员指数和亏损企业家数的负相关关系,以及从业人员指数较为强劲的复苏,我们大体可以预判,企业的盈利状况可能已经有所好转(3月亏损企业的数据需等5月初才会披露),否则我们很难解释为什么在新订单依然维持弱势的情况下,用工却提前出现了好转。另外,当前商品价格略为疲弱,PPI增速也呈下行态势,对中下游企业的盈利也提供了支撑。

如果用工能够持续修复,且企业亏损情况能够逐步缓解,那么工业企业的生产、订单和投资都将再次出现阶段性复苏。然而,复苏不是一蹴而就的。从数据来看,用工周期的两次拐点,从业人员指数的变化都领先新订单和生产大约1-2个季度,我们认为,这是因为,无论是削减还会恢复用工,整条生产线的最大产出能力是由用工最紧缺的缓解决定的。

在企业亏损缩减用工的时候,工厂主最理性的选择是先削减不紧缺的工种和工时,维持生产能力,直到生产的最紧缺的环节的工时也不得不削减掉时,工业的生产才会出现放缓。在企业恢复盈利扩张用工的时候,生产线上最紧缺的环节往往也是最难招到工人的环节。所以即使用工复苏,生产依然难以快速复苏,这个时候部分业主可能会感觉用工荒影响了企业的复苏进度。

所以我们依然需要等用工的持续复苏和企业盈利的持续回稳。而只要用工周期的核心指标,PMI从业人员指数和工业企业累计亏损家数都出现了好转,那么股价的拐点大概率会出现在PMI新订单和生产逐渐走出阴霾的时候。

长周期没有衰退风险

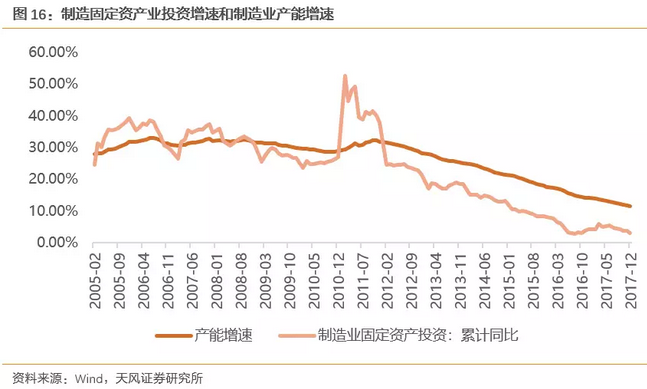

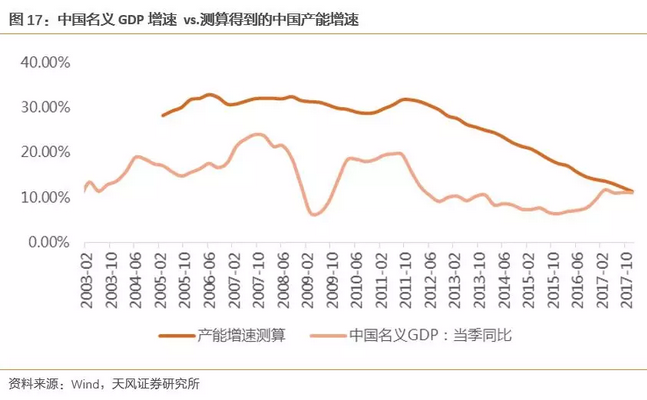

长周期来看,我们已经知道本轮制造业用工的拐点出现在2015年末,生产的拐点出现在2016年一季度,而投资的拐点出现在2016年年中。但是我们同样希望知道复苏的顶点在何处。通过测算制造业的存量产能增速,我们发现,目前依然在出清的下半场(投资增速弱于产能增速,以降低产能的扩张速度),而随着去产能的结束,投资增速必将恢复正常,和产能增速齐平,而制造业投资的回暖完全不需要终端需求超预期好转,只要终端需求维持住既有的增速即可。

我们认为制造业投资能够回升,是因为产能出清已经接近尾声,产能增速将会从长期的下滑开始出现企稳回升的态势。我们下此论断,是因为我国制造业产能的增速在长期的出清之后终于回落到GDP增速附近,这意味着宏观产能利用率的见底。而见底之后往往会伴随产能利用率的修复和产能投资的修复。我们以美国的产能利用率和产能增速为例,长周期来看,每一轮产能利用率的见底复苏必然伴随着产能增速的见底复苏。

同时,结合历史经验,美国和法国分别在1980年代和1990年代出现过较为明显的产能出清,产能出清之后也都伴随了相当长时间的产能复苏(美国从3.79%的产能增速底部恢复到67.19%,法国从2.34%恢复到6.48%)。而中国的产能增速大体在12%左右,结合未来的产能复苏,在投资增速低于产能增速的期间(目前制造业固定资产投资增速为3.8%),工业修复都难言见顶。

有下行风险的行业和指数:银行、能源、原材料、国企指数

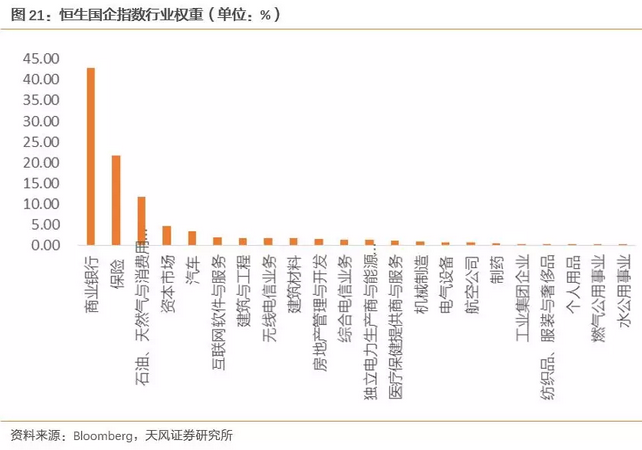

在下一轮用工周期全面修复之前,自上而下地梳理,我们认为银行、能源、原材料等板块依然存在短期风险,并且,因为银行和能源占恒生国企指数的比例超过50%,我们认为国企指数短期的风险也不容小觑。

银行的风险:银行业已经度过了系统性金融风险的危险期了,所以现在更需要关注利率自由化的背景下,银行对息差是否有足够强的议价能力。我们认为,长期来看,银行业的息差收入和ROE跟企业的ROA正相关。而工业企业依然处在上一轮用工周期的衰退期中,这将极大影响市场对银行业ROE的预期。

能源的风险:虽然石油、石化和煤炭企业各自投资逻辑都有差异,但是工业企业的生产能力决定了煤炭、燃气以及化工品的直接需求,所以工业企业生产能力的衰退同样会影响能源和石化板块。

原材料的风险:虽然去产能还在持续推进,但是短期工业原材料库存的去化进度是由下游的工业企业的生产能力决定的。在短期工业生产能力持续衰退的情况下,库存的消化速度依然较为缓慢,工业原材料价格很难有超预期的表现。

国企指数的风险:国企指数当中银行和能源占比超过50%,所以同样会受到较强的影响。