围绕信威集团(14.590,0.00,0.00%)的基金“踩雷”风波并没有平息,反而悄然扩散,产生更多风控隐患。

黄慧玲胡颖君HYJ

图片来源:视觉中国(25.510,0.24,0.95%)

此前被基金公司突然下调估值的信威集团(600485.SH)仍在停牌中(见3月14日报道),但围绕该公司的基金“踩雷”风波并没有平息,反而悄然扩散,产生更多风控隐患。

界面新闻统计发现,一季度约有17亿元机构资金赎回,导致多只基金被动“踩雷”,持仓比例超标,最高的已达到了87%。此外,由于部分基金赎回额度过大,导致留守的散户资金已无法覆盖停牌股资产,基金公司不得不自掏腰包“接盘”。

股票:鹏华弘腾持仓占比60% 公司出资“接盘”

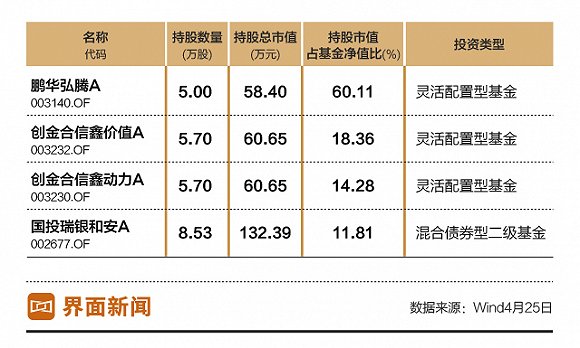

根据一季报数据,目前重仓持有信威集团的基金共有21只,大多数持仓比例在4%以下,不少基金为指数基金。由于该股长期停牌无法变现,基金规模的变动导致了基金持仓比例的变动,一季度末有四只基金的持仓比例超过了10%。如下所示:

鹏华弘腾A(003140)、创金合信鑫价值A(003232)、创金合信鑫动力A(003230)、国投瑞银和安A(002677)的持股市值占净值比都超过了10%,其中鹏华弘腾的占比达到60.11%。

鹏华弘腾在一季度遭遇了机构巨额赎回:以散户为主的A份额被赎回不到四千份,而以机构为主的C份额被赎回2亿份。

机构清仓式赎回后,鹏华弘腾的留守资金仅剩30万元左右,而季末基金持有的信威集团公允估值为58万元。也就是说,留守资金还不够“接盘”信威集团。

那么,谁来接盘呢?根据一季报的披露信息,鹏华基金公司固有资金出资65万元买入基金。

对于此次被动“踩雷”,鹏华基金觉得有点冤。公司相关人士告诉界面新闻,该基金为打新基金,当时买入信威集团的理由,是出于打新基金的底仓配置考虑。“我们买的都是市值大、流动性好的股票,按照上证50指数(2666.0239,-36.96,-1.37%)的成分股做指数化配置,最初的持仓比例也只有0.06%。”

信威集团被纳入上证50指数的“征程”颇有戏剧性。2016年12月12日,该股被纳入指数。不料半个月后,信威集团即因媒体质疑、负面新闻缠身而停牌。2017年12月8日,上证50指数将其剔除。然而由于股票仍在停牌中,已配置的基金无法卖出。数据显示,配置该股的指数基金共有89只,其中11只追踪上证50系列指数。

“这两年是固收熊市,投资者陆续赎回份额,停牌股卖不出去,仓位只能被动上升。”该人士同时强调,鹏华基金已于去年5月将估值调整为11.68元(约为两个跌停),“不利因素前期已经消化掉了。”

从占比0.06%到60%,停牌一年多的时间里,随着投资者的不断赎回,信威集团对鹏华弘腾的影响力扩大了一千倍。

债券:规模不断缩水 持债基金风险浮出水面

事实上,受影响的不仅有鹏华弘腾与其他持仓该股的基金,投资相关债券的基金也经历着大额赎回导致的风控危机。

需说明的是,由于基金的定期报告只披露持仓前五名的债券,并不披露全部持仓债券。随着部分基金规模的缩水,持有16信威01(136192.SH)的情况才得以逐渐浮出水面。下面是一季报披露的持债数据:

东吴鼎利(165807)从去年四季度末的占比61%直升至88%。东吴鼎元双债A(000958)与博时安心收益A(050028)的持仓也浮出水面。

界面新闻将持仓总市值与持仓数量相除得出各家公司对该债券的估值单价,东吴基金的估值与停牌时的价格一致,为98元,而博时基金给出的估值则为81元。

各家公司对该股的估价差异也比较大,最低的价格为10.64元,最高的为15.52元,最高价比停牌时的价格14.59元还高一些。

目前持有信威集团股票的基金共有139只,持有债券的基金3只,合计142只。股票复牌后将如何走势?鹏华基金公司人士说,“我们也不好说,现在下判断为时尚早。”

信威集团自2016年年末广受质疑后停牌,目前因“筹划重大资产收购事项”停牌至今。近日,评级机构大公国际公告称,关注该公司拟向柬埔寨信威新增授信提供对外担保事宜,具体担保的授信金额为1.34亿美元。

不论如何,此次基金被动“踩雷”再次暴露了基金的流动性风险问题。机构投资者持有比例极高、以打新或债券为主的主动型固收类基金是“踩雷”重灾区。对投资者来说,最好查看一下自己所持基金的所有投资标的明细,远离机构资金占比极高的基金,以防被动“踩雷”。

附:最新持有信威集团基金名单、持仓数量、比例、估值情况: