从2017年2月9日到2017年2月26日,华仁药业(7.300,0.27,3.84%)7个跌停,市值蒸发77.77亿。其中大约45%的股份由“散户”持有,中小股东市值蒸发35亿。

以平均数计算,短短7个交易日,相当于213677个城镇居民的年可支配收入,或578990个农村居民可支配收入,被清零。

一个中等的县城,不过一二十万人口。这场暴跌,差不多相当于让一个小县城的居民一年白干了!

这场“惨案”是如何发生的?关键词是配股。

关于配股,我们去年底发表了一篇文章《警报!警报!蛰伏香港20多年的“害人精”正图谋偷袭上海深圳》。

文章中,对配股这种融资方式可能存在的风险进行了分析,并指出:以远低于二级市场的价格进行配股,很有可能极大伤害中小股东利益,监管层不可不慎之又慎,更要预防庄家将超低价配股与其他损害投资者利益的套路形成割韭菜的“组合拳”。

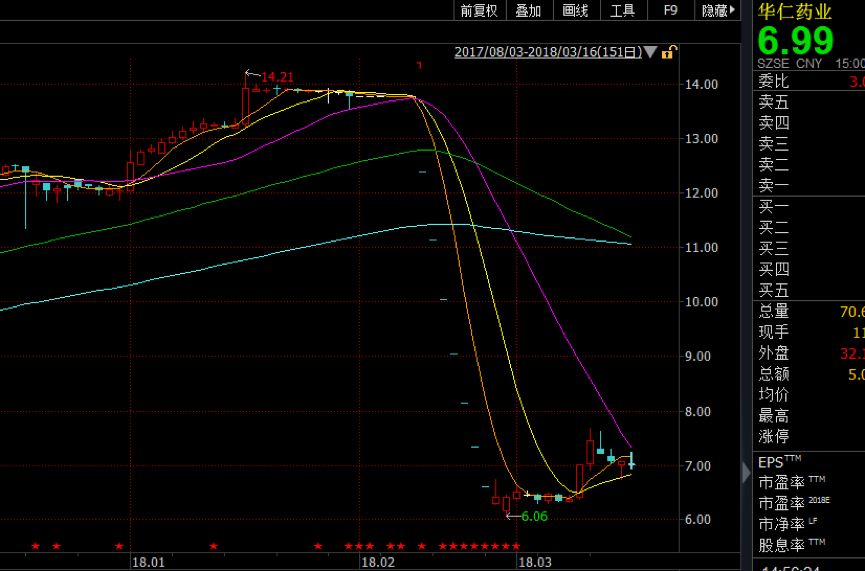

没曾想,因为配股引发的惨案来的如此“猝不及防”,并且是“配股+高比例质押”的组合,主角是华仁药业(300110.SZ)。直接上股价图:

从2月9日复牌开始,华仁药业连续7个一字跌停板,总市值蒸发77.77亿,在配股前持仓的散户几乎全数遭遇“闷杀”,深度套牢。

公开数据显示:截止2018年一月底,华仁药业总持股人数20360户,其中超过2万户,持股量在22187股以下。扣除前十大股东,毛估计,平均每个中小股东在这场暴跌中,可能要损失17万元。

华仁药业到底是何方神圣?先来看看这家公司。

华仁药业:业绩低迷 估值虚高

华仁药业,2010年8月登陆创业板,主要从事非PVC软袋大输液产品的研发、生产和销售。

上市之后,华仁药业的利润增长只维持了三个年头。2013之后,公司业绩开始断崖式下跌:2014年,公司净利润0.56亿元,较上年下跌53.79%;2015年,公司净利润0.22亿元,再次同比下跌59.15%。

2017年,公司净利润0.38亿元,虽然较上年略有回升,但仍然远低于2013年的1.22亿元,即便是与上市首年相比,仍然大幅腰斩。

看数字太累,直接上一张图,以下为面包财经根据公开数据绘制的公司营收及净利润变化情况:

总的来说,华仁药业当前的业绩相当让人“捉急”,虽然过去四年营收有所增长,但陷入了“增收不增利”的窘境。

但是,这并不影响原实控人的大笔套现。

套现16亿,前实控人抽身离场

说本次配股之前,有必要了解一下这家公司此前在资本市场的大动作。

华仁药业上市时的大股东兼实控人是华仁世纪集团,当时占有53%的股本。而6年后,2016年7月华仁世纪集团将其持有的华仁药业26.46%股权转让给广东永裕和永裕恒丰,前实控人套现16.58亿元。

2017年,公司净利润只有上市当年的50%,公司业绩直接被腰斩,而前实控人却已经手握16.58亿退居二线,剩余15.18%的股份,以2018年3月19日收盘价计算,仍超过12亿元。

简单的总结一下,公司业绩不行,但前实控人套现超过16亿之后,仍手握市值逾12亿的股票。期间虽然经历2015年股灾,又经历了本轮的7个跌停板,但前任大股东依然获利丰厚。

新资本高手登台:8个月身家增20亿

老东家华仁世纪集团“退居二线”之后,华仁药业开始进入周希俭掌舵的“新时代”。

2016年,通过旗下广东永裕和永裕恒丰受让股份成为华仁药业实控人之后,周希俭于2016年9月开始担任公司董事长,但初期并没有太大的动作。

故事从2017年4月份正式展开。2017年4月19日,因拟披露重大事项,华仁药业自下午开市起停牌。

2017年5月3日,公司发布公告称,公司与山东诺安诺泰信息系统有限公司签署了《战略合作框架协议》,双方决定在肾病诊疗领域,搭建以腹膜透析产品+医疗服务+医联体为基础的肾病分级诊疗管理服务平台,打造华仁血液净化领域的全产业链生态圈。并于2017年5月4日开市时起复牌。

复牌之后的华仁药业,股价就像打了鸡血一样,持续小步上涨,几无回调。从2017年5月4日至2018年2月1日因配股停牌前,仅7个月其股价涨幅达到1.24倍,市值从70亿增长至155.79亿。以下为华仁药业股价走势图(周线):

随着公司股价上涨,新实控人持股市值也持续飙升。周希俭旗下两家公司所持市值,从2017年5月31日的21.5亿元,飙升到配股前的41.2亿元,8个月增加了近20亿元。

随着股价的上涨,新一轮的配股计划也在不断酝酿着,并且在逼近历史高位时正式实施。

高位折价配股:套你没商量

华仁药业在上一轮股价上涨之初的2017年6月20日就提出了配股预案,半年后几乎在近期股价的最高点以折价77%的股价进行了配股。

2018年2月1日,华仁药业因实施配股发布停牌公告:公司拟向截至股权登记日2018年1月31日收市后的全体股东,按照每10股配2股的比例配售A股股份。

2月9日,华仁药业公告配股发行结果并复牌,截至认购缴款结束日有效认购数量为1.96亿股,占可配股份总的99.44%,认购金额为6.98亿元,发行价格为3.56元/股,较停牌前的股价折价77%。

不考虑接下来的股价变化,对于没有参与配股的小股东来说,在华仁药业配股上市时,以除权价计算,其持仓市值就会遭受约12.85%的损失。

更意想不到的是,复牌之后华仁药业股价一泻千里,遭遇7个一字跌停板的血洗,市值蒸发超过70亿。也就是说,参与配股的小股东们吃了7个跌停板,而没有参与配股的小股东则相当于硬生生吃了8个多跌停板。

故事还没有结束。就在此时,大股东和高管“及时”站出来稳定股价,可事情真的如此简单吗?

反手抄底,大股东和高管精准增持

当股价连续跌停过程中,控股股东发布了增持计划。

2月26日发布的公告中显示,控股股东广东永裕及其一致行动人拟以自有资金或自筹资金增持公司股份,增持比例不超过2%。

董事长也向公司员工发出增持公司股票倡议书,号召员工增持。增持计划和倡议书发布后,股价继续跌停,控股股东和员工并也没有立即行动。

经历了7个跌停板之后,高管们开始了集体增持的动作。增持的高管包括:副董事长兼总裁周强;执行总裁初晓君;执行总裁沈宏策;高级副总裁王文萍等。

增持价格可谓“精准”,交易记录显示,增持的平均价格集中在6.3—6.5元之间。第七个跌停板上的收盘价是6.6元。

不得不佩服高管们增持时机拿捏之准,2018年3月19日,华仁药业收盘价7.03元,简单的说,高管增持的股票已经——浮盈!

高位配股,7个跌停板后高管集体增持。这一切似乎都合法合规,但精准的反手抄底,让深度套牢的股民作何感想?

控股股东的增持计划尚未实施,最终增持价格会是多少呢?

近期的配股暴跌杀手榜

华仁药业不是配股暴跌的第一个案例,也不会是最后一个。此前的案例还有:

恒通科技(14.110,-0.04,-0.28%)(300374):2017年4月11日公布配股预案后,次日该股跳空低开跌停,随后几日股价继续下跌,总跌幅达到近30%。

新奥股份(11.690,-0.20,-1.68%)(600803):2017年4月18日公布配股预案,按照每10配2.5股的比例配售A股,配股价为9.33元,预案公布后该股下跌17.32%。

阳谷华泰(13.850,-0.24,-1.70%)(300121):2017年5月6日发布配股预案,股价次日下跌9.58%。

久其软件(12.340,-0.14,-1.12%)(002279):在2017年11月17日公布配股预案,当日其股价下跌9%并且一度触及跌停。

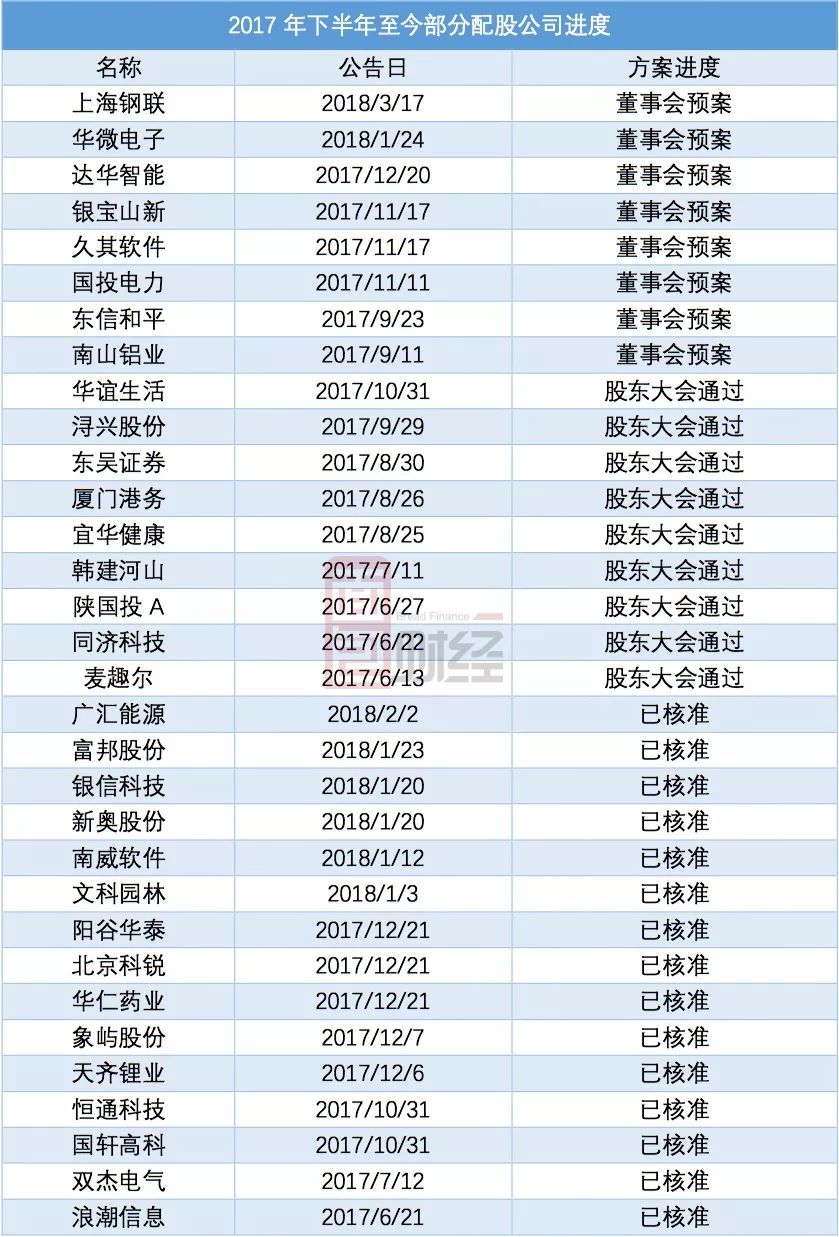

除此之外还有这些公司计划配股: